Mit diesem Beitrag wollen wir dir eine in der Schweiz noch relativ unbekannte, aber stark wachsende Anlageklasse näherbringen: Crowdlending, auch Peer-to-Peer (P2P) oder Marketplace Lending genannt. In diesem ersten Artikel erfährst du, was P2P-Kredite sind und wie sich der Schweizer Markt präsentiert. Dabei stützen wir uns auf den aktuellen Crowdfunding Monitor Switzerland 2019 der Hochschule Luzern.

Inhalt

Was Crowdlendig (P2P Schweiz) ist und wie es funktioniert

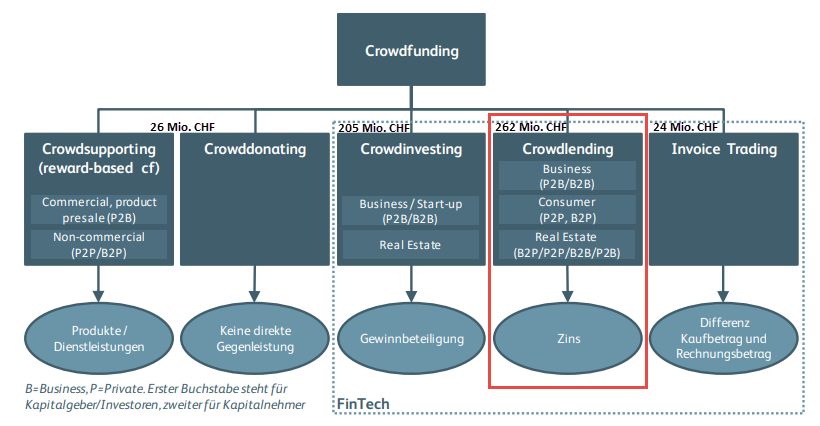

Crowdlendig ist eine von fünf Kategorien des Crowdfunding und vereint mit rund 262 Mio. Franken das grösste Kreditvolumen auf sich (vgl. Abbildung 1)

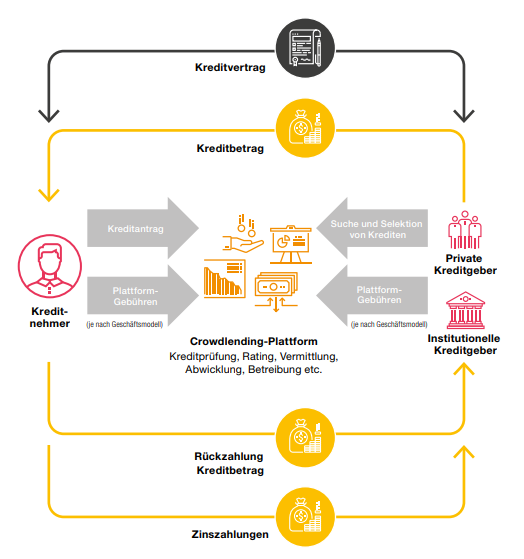

Das Crowdlending umfasst die Finanzierung von Unternehmen oder Privaten durch Kredite (Fremdkapital). Im Unterschied zur klassischen Kreditvergabe gibt es beim Crowdlendig keine dazwischengeschaltete Bank. Stattdessen erfolgt die Vermittlung der Kredite online über eine Plattform. Der Anbieter eines solchen Marktplatzes übernimmt gegen eine Gebühr in der Regel die Risikoeinschätzung des Kreditnehmers sowie das gesamte Inkassowesen, einschliesslich Zahlungserinnerungen, Mahnungen und Betreibungen.

Als Gegenleistung für die Kreditgewährung erhaltst du als Darlehensgeber Zinszahlungen, deren Höhe im Wesentlichen abhängig vom Bonitätsrisiko, von der Kreditdauer und der Kreditart ist. Die nachfolgende Abbildung 2 zeigt das Zusammenspiel zwischen den unterschiedlichen Akteuren im Crowdlendig-System vereinfacht auf.

Neben Privat- und KMU-Krediten werden in der Schweiz auch Hypotheken an Privatpersonen ohne eine dazwischengeschaltete Bank vergeben. Kredite an Privatpersonen werden auch als Consumer Crowdlending bezeichnet, solche an Unternehmen als Business Crowdlending. Für Kredite in Form von Hypotheken wird auch der Begriff Real Estate Crowdlending verwendet. So unterschiedlich diese Varianten im Detail sein mögen, über eine entscheidende und kosteneffiziente Eigenschaft verfügen sie alle: eine teure Bank als Intermediär entfällt.

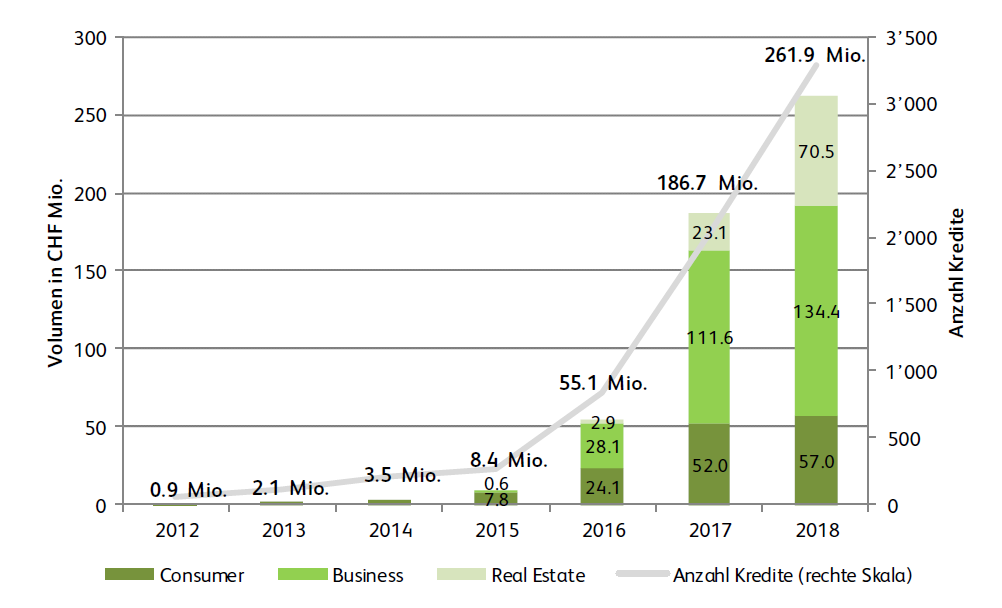

Innerhalb der Kategorie Crowdlendig machen KMU-Kredite mit 134.4 Mio. Franken den Löwenanteil aus. Danach folgen die Immobilienkredite (70.5) sowie die Konsumkredite an Private (57) (vgl. Abbildung 3). Letztere sind im Verhältnis zum Gesamtmarkt der Konsumkredite mit 1,3% (2018) weiterhin marginal.

Wie sich der Markt Schweiz präsentiert

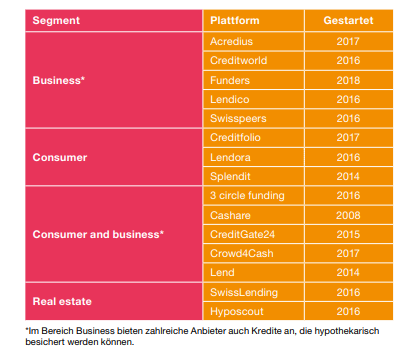

Mit dem Anbieter Cashare wurde in der Schweiz bereits 2008 die erste sogenannte P2P-Plattform gegründet. Per Ende 2018 präsentiert sich der Schweizer Markt mit insgesamt 15 aktiven Plattformen deutlich vielfältiger (vgl. Abbildung 4).

Die Plattformen fokussieren sich meist auf ein oder zwei Segmente von Crowdlending. Im Bereich des Business und Consumer Crowdlending gibt es auch Anbieter, die hypothekarisch besicherte Kredite anbieten. Die Business Crowdlending-Plattformen richten sich typischerweise an kleine bis mittelgrosse Unternehmen (KMU). Consumer Crowdlending Plattformen sind im Konsumkreditmarkt aktiv.

Die Wachstumsdynamik in Bezug auf die Anzahl neuer Plattformen hat sich deutlich reduziert. Im Jahr 2018 ist mit Funders nur noch eine neue Crowdlending-Plattform in den Schweizer Markt eingetreten.

Obschon erst 2015 gestartet, ist CreditGate24 punkto Kreditvolumen klar die grösste Crowdlending-Plattform (Stand 2019).

Wie sich die Plattformen finanzieren

Die Gebühren im Crowdlending beziehen sich in der Regel auf die Höhe der Kreditsumme (vgl. Abbildung 5). Gebühren fallen oftmals auf Kreditgeber- und Kreditnehmerseite an. Zudem können diese je nach Plattform sowohl bei Abschluss als auch über die Zeit anfallen. Die Bandbreiten sind dementsprechend hoch und die Gebührenmodelle teilweise schwierig vergleichbar.

– P a r t n e r a n g e b o t –

Ein aktuell besonders attraktiver Broker ist gemäss unserer Erfahrung und aufgrund der niedrigen Kosten für ETFs «DEGIRO» (Link zum DEGIRO Review). Bei Interesse kannst du dich bei DEGIRO über unseren Partnerlink anmelden, womit du dir Trading Credits von 100 CHF (mit Bedingungen) sicherst und gleichzeitig unseren Blog unterstützt.

– – – – –

Die Schweiz mischt im internationalen Vergleich vorne mit

Betrachtet man die Crowdfunding-Volumen pro Kopf im internationalen Vergleich, so gehört die Schweiz zu den relevanteren Märkten weltweit. Wie Abbildung 6 zeigt, liegt die Schweiz zwar mit Platz 7 (2017) weit hinter den Spitzenreitern USA und Grossbritannien zurück, aber überraschend deutlich vor unseren Nachbarn. Zu beachten ist, dass sich die Werte auf alle Kategorien des Crowdfundig (vgl. Abbildung 1), d.h. nicht nur auf das Crowdlendig beziehen.

Thesen zum Crowdlending

In Anlehnung an den Crowdfunding Monitor 2019 lassen sich folgende Marktthesen für das Crowdlendig ableiten:

- Anhaltendes Wachstum

Im 2018 konnte das Crowdlendig in der Schweiz um rund 40% wachsen. Ein anhaltendes Wachstum im zweistelligen Prozentbereich wird auch für die nächsten Jahre erwartet. - Marktkonzentration bzw. Marktbereinigung

Der Trend zur Marktkonzentration von drei bis fünf Anbietern wird sich weiter akzentuieren. Denn es gibt immer noch zu viele Plattformen in der Schweiz, welche zwar online sind, jedoch bislang nur sehr wenige Projekte finanziert haben. Diese werden kurz- bis mittelfristig wieder verschwinden. Auf der anderen Seite dürften Markteintritte immer seltener werden. - Crowdlending entfernt sich von der Grundidee

Im Crowdlending zeigt sich, dass immer mehr Plattformen Transaktionen zwischen Kreditnehmern und Kreditgebern ohne eine öffentliche Ausschreibung durchführen und viele Kredite nicht mehr von einem Schwarm, sondern von einem einzelnen professionellen Investor finanziert werden. Die Bedeutung von Privatpersonen wird dadurch geringer.

Das könnte dich auch noch interessieren

Disclaimer

Haftungsausschluss: Investieren birgt Verlustrisiken. Du musst selbst entscheiden, ob du diese Risiken tragen möchtest oder nicht.

Irrtum vorbehalten: Wir haben diesen Artikel nach bestem Wissen und Gewissen geschrieben. Unser Ziel ist es, dir als Privatanleger:in möglichst objektive und aussagekräftige Informationen rund ums Thema Finanzen zu liefern. Sollten uns dennoch Fehler unterlaufen sein, sind wichtige Aspekte vergessen gegangen und/oder nicht mehr aktuell, so sind wir dir für entsprechende Hinweise dankbar.

4 Kommentare

Vielen Dank für den guten Artikel, was wäre denn deine Empfehlung für einen Schweizer P2P Anbieter?

Guten Tag Tinki

Merci für dein positives Feedback! Erfahrungen mit Schweizer P2P-Anbietern haben wir mit Cashare (Toni: nicht empfehlenswert, da Rendite gegen 0% tendiert; Klumpenrisiko) und Creditgate24 (Stefan: prüfenswert) gesammelt. Bei Creditgate24 gefällt insbesondere die automatisierte Risikostreuung mittels Solidarbeitrag. Vorteil: kein Klumpenrisiko bzw. relativ stabile Erträge; aktuell liegt die Rendite bei gut 4%, vor Corona bei rund 5% bei einem über alle Bonitätsstufen gemischtem Portfolio).

Beste Grüsse SFB

Also Cashare habt ihr wohl nicht so gut getestet. Wie kann man dort auf 0% kommen? Und was versteht ihr unter Klumpenrisiko? Das liegt doch echt nicht an der Plattform sondern am Investor Toni! Ich fahre bei Cashare mit Grundpfand gesicherten Krediten rund 8,5% ein und von den gesicherten Krediten ist noch nie einer weggebrochen!

Super spannend! Ich hätte nich gedacht dass die Schweiz so dicht am Baltikum in Bezug auf P2P ist! In Sachen Rendite liegen die Baltischen Plattformen aber noch weit vorne. Auch die Usability und Aufbereitung für die Steuern ist dort weiter vorangeschritten, da die Plattformen in der Regel deutlich älter sind. Mein Favoriten sind dabei Mintos und Bondora – wo es sogar eine Tagesgeld Funktion mit 6,75% Zins gibt. Ganz liebe Grüsse von Eric