Über viele Jahre waren Obligationen die wohl unattraktivste Anlage überhaupt: Nullzinsen und obendrein Kursverluste. Bis vor Kurzem: Denn nachdem die Nationalbank kräftig an der Zinsschraube gedreht hat, scheint die Inflation in der Schweiz im Griff zu sein. Und so mehren sich die Stimmen, welche davon ausgehen, dass die Zinswende bereits wieder vorüber ist. Steht jetzt also ein Revival der einst so populären festverzinslichen Wertschriften bevor? Diese und andere Fragen rund um das Thema «Obligationen einfach erklärt» werden wir in diesem Beitrag näher beleuchten.

Kurz & bündig

- Lange Zeit verpönt, erleben Obligationen im Zuge von steigenden Zinsen ein Revival.

- Die Stimmen mehren sich, dass die Zinsen in der Schweiz bald wieder fallen könnten.

- Im Unterschied zu den stark schwankenden Aktien gehören festverzinsliche Wertpapiere wie Unternehmens- oder Staatsobligationen von erstklassigen CH-Emittenten zum risikoarmen Teil des Vermögens.

- Während ein Ausfall solcher Schuldner («Kreditrisiko») praktisch ausgeschlossen werden kann, gilt es dem Zinsänderungsrisiko besondere Beachtung zu schenken.

- Das Zinsänderungsrisiko wird mit der «Modified Duration» ausgedrückt. Diese Risikokennzahl besagt, wie stark der Obligationenkurs fällt oder steigt bei einer Zinsänderung von 1 Prozentpunkt.

- Trotz der Zinswende: Die Verzinsung von kurz- bis langlaufenden Obligationen erstklassiger CH-Emittenten beträgt aktuell nur rund 1%.

- Aktuell ebenfalls rund 1% erhält man auf dem CH-Sparkonto. Zusätzlich ist der Sparbatzen auf der Bank liquider als Obligationen bzw. grundsätzlich jederzeit verfügbar.

- Obligationen-Revival hin oder her: Aufgrund der geringen Verzinsung, des unberechenbaren Zinsänderungsrisikos sowie der mässigen Liquidität von Obligationen ziehen wir für den risikoarmen Teil unseres Portfolios weiterhin das flexible Sparkonto vor.

Inhalt

- Obligationen einfach erklärt

- Obligationenmarkt Schweiz: Der Wind hat gedreht

- Welche Risiken sind mit Obligationen verbunden?

- Weshalb soll ich überhaupt in Obligationen investieren?

- In welchen Markphasen sind Obligationen interessant?

- Zinssätze Kassenobligationen

- Sind Obligationen-ETFs die bessere Wahl?

- Obligationen-ETFs im Rendite-Check

- Welche alternativen Sparmöglichkeiten zu Obligationen gibt es?

- Schlussfazit zu «Obligationen einfach erklärt»

- Das könnte dich auch interessieren

- Disclaimer

Obligationen einfach erklärt

Obligationen sind festverzinsliche Wertpapiere, die von Emittenten (Schuldner) wie Unternehmen, Regierungen oder anderen Institutionen zwecks Kapitalbeschaffung ausgegeben werden.

Der Begriff «Obligation» wird vor allem in der Schweiz verwendet, während in Deutschland «Anleihe» und international «Bond» als Synonyme gebräuchlich sind.

Wenn du eine Staatsanleihe oder eine Unternehmensobligation kaufst, leihst du dem Emittenten Geld, und zwar zu einer festgelegten Laufzeit und zu einem fixen Zinssatz. Dieser sogenannte Couponzins wird dir regelmässig (oft jährlich) ausbezahlt.

Bei inländischen Obligationen werden dir 35% Verrechnungssteuer abgezogen, die du mittels Deklaration in der Steuererklärung vollumfänglich zurückfordern kannst.

Am Ende der Laufzeit verpflichtet sich der Emittent, den Nennwert des Wertpapiers zurückzuzahlen.

Je nach Emittenten gibt es unterschiedliche Obligationsformen:

- Staatsanleihen: Ein Staat ist Schuldner.

- Kassenobligationen: Eine Bank ist Schuldnerin (Bankschuldverschreibungen).

- Corporate Bonds: Ein privates Unternehmen ist Schuldner (Unternehmensobligationen).

Wenn du nicht bis zum Laufzeitende warten möchtest, kannst du die Obligation zum Obligationenkurs verkaufen. Bei einem vorzeitigen Verkauf musst du allerdings mit Kursabschlägen rechnen. Viele Obligationen kannst du über die Börse handeln.

Obligationenmarkt Schweiz: Der Wind hat gedreht

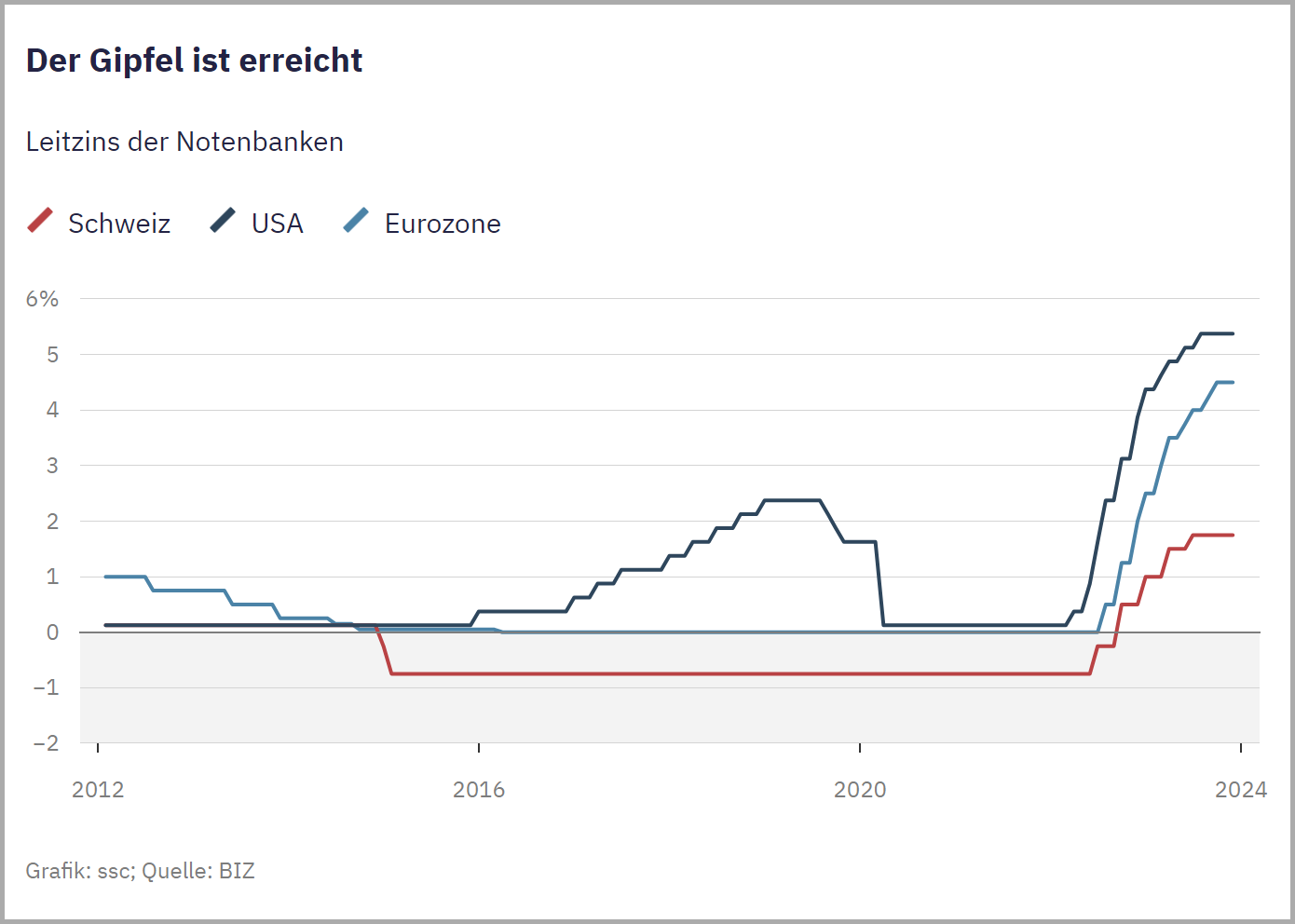

Die Popularität von Obligationen hängt stark vom Zinsniveau ab. Dieses liegt aktuell bei 1.75% (Leitzins), so hoch wie seit 2008 nicht mehr.

Infolge der steigenden Inflation läutete die Schweizerische Nationalbank (SNB) am 22. September 2022 die Zinswende ein. Das heisst, nach diesem Zinsschritt drehten die Leitzinsen erstmals seit 2014 wieder in den positiven Bereich und stiegen danach sukzessive weiter bis auf die heutigen 1.75%.

Doch zuletzt mehrten sich die Stimmen, welche den Zinsgipfel bereits erreicht sehen. So titelt beispielweise der Tages-Anzeiger am 20. November 2023 «Die Leitzinsen dürften bald wieder sinken».

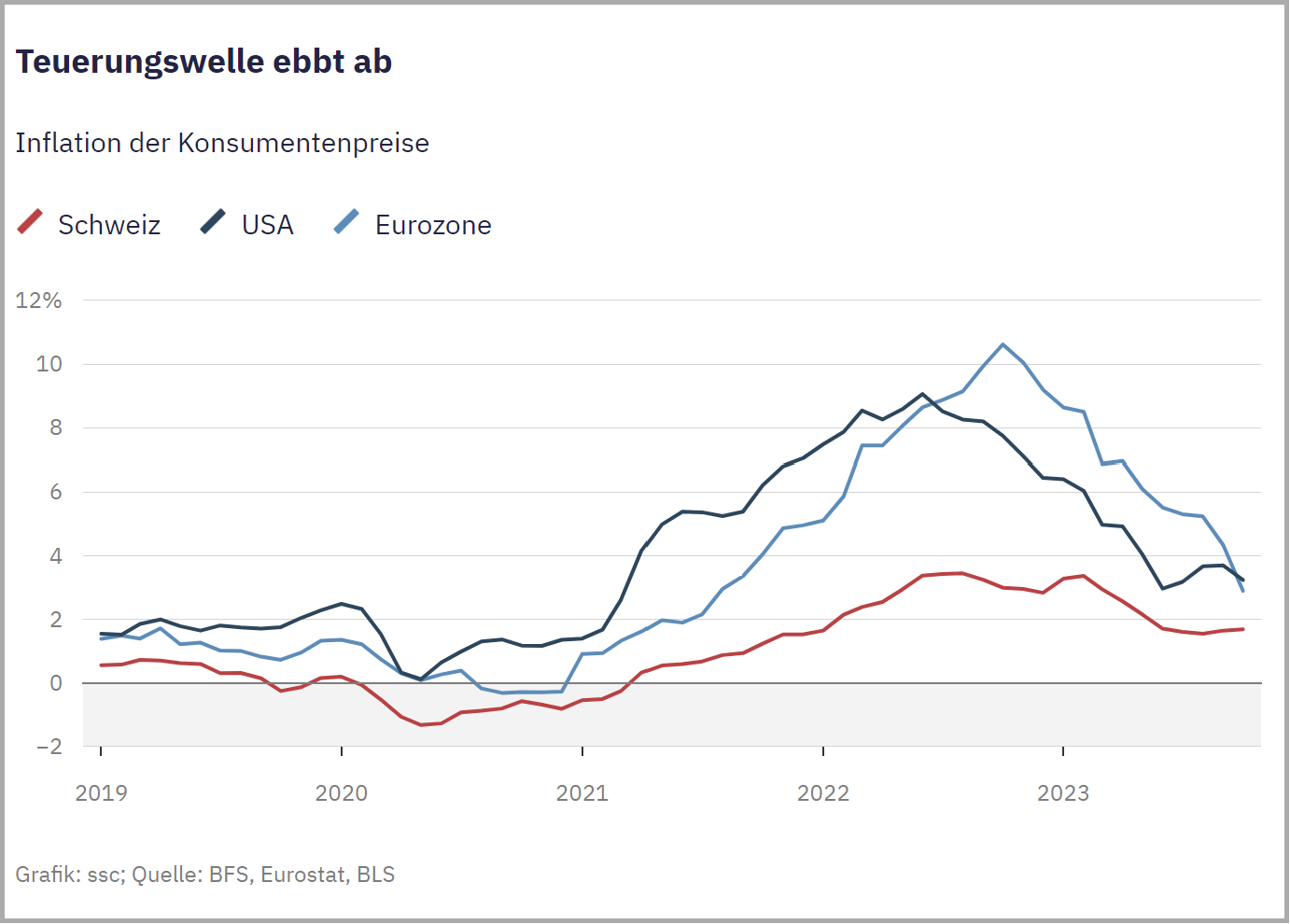

Diese Prognose gründet im Wesentlichen darauf, dass die Inflation zuletzt bis auf 1.4% (November 2023) gefallen war. Damit liegt die Teuerung deutlich unter dem von der Schweizerischen Nationalbank anvisierten Schwellenwert von 2%. Sollte dieses Niveau gehalten werden können, wären weitere Erhöhungen des Leitzinses nicht mehr notwendig.

Die NZZ geht in diesem Artikel vom 4. Dezember 2023 jedoch davon aus, dass es bei der Inflation bald zu einer Trendumkehr kommen werde. Dabei stützt sie sich auch auf eine Prognose der SNB, wonach die Teuerung bereits anfangs 2024 auf wieder über 2% klettern könnte.

Ein hohes Zinsniveau ist bekanntlich ein zweischneidiges Schwert: Sparer erfreuen sich darüber, während Schuldner aus Wirtschaft und Gesellschaft (z.B. Hypothekenschuldner) darunter leiden.

Wir wollen uns in diesem Beitrag «Obligationen einfach erklärt» den Zinsprofiteuren widmen und den alten und einst so populären Sparklassiker genauer unter die Lupe nehmen.

Im nächsten Kapitel gehen wir auf die (oft unterschätzten) Risiken von Obligationen ein.

Welche Risiken sind mit Obligationen verbunden?

Die Kreditwürdigkeit des Emittenten ist der wichtigste Risikofaktor. Allgemein gelten Staatsanleihen von Ländern mit guter Bonität als sicherer, während Unternehmensobligationen ein höheres Risiko aufweisen können, insbesondere wenn das Unternehmen finanziell instabil ist. Bei Letzteren handelt es sich um sogenannte Junk Bonds, also um spekulative, hochverzinsliche Obligationen von Emittenten mit schlechter Bonität.

Neben dem erwähnten Kreditrisiko ist bei Obligationen speziell auf das Zinsänderungsrisiko zu achten, welches oft unterschätzt wird. Konkret: Steigende Zinsen führen zu sinkenden Preisen und umgekehrt.

Das Zinsänderungsrisiko lässt sich mit der «Modified Duration» messen. Diese Risikokennzahl gibt an, um wie viel Prozent der Obligationenkurs schwankt, wenn sich das Marktzinsniveau um einen Prozentpunkt ändert. Eine Modified Duration von 4 bedeutet also, dass bei einem Zinsanstieg um einen Prozentpunkt der Obligationenkurs um 4% fällt bzw. bei einer entsprechenden Zinssenkung um 4% steigt.

Wenn du eine Obligation bis zum Laufzeitende hältst, bekommst du zwar den investierten Betrag (Nennwert zum Kurs 100) wieder zurück. Dennoch gehst du auch in diesem Fall ein Zinsänderungsrisiko ein: Wenn nämlich der fixe Couponzins im Laufe der Haltedauer unter den Marktzins fällt, musst du Mindererträge (im Vergleich zum dann aktuellen Marktzins) in Kauf nehmen.

Zudem solltest du das Liquiditätsrisiko im Auge behalten. Das heisst, es ist möglich, dass du mangels Nachfrage nicht oder nur mit grossen Kursabschlägen vorzeitig verkaufen kannst.

Schliesslich gehst du ein Währungsrisiko ein, wenn du in ausländische Obligationen investierst.

Trotz dieser Risiken gelten Obligationen als sicherere Anlageklasse als Aktien.

Weshalb soll ich überhaupt in Obligationen investieren?

Obligationen mit erstklassigem Kreditrating – und um die soll es in diesem Beitrag gehen – gelten aufgrund ihrer geringen Volatilität und ihres geringen Ausfallrisikos als eine der bekanntesten Anlageklassen in Multi-Asset-Portfolios.

Darin decken Obligationen zusammen mit dem klassischen Bankspar- und dem Festgeldkonto den risikoarmen Vermögensteil ab. Damit leisten sie einen Beitrag für eine bessere Diversifikation deines Portfolios.

Doch in Zeiten von Minus- und Niedrigzinsen tendierte die Rendite bei heimischen Obligationen gegen Null, weshalb sie über viele Jahre als unattraktiv galten. Zumindest bis vor kurzem.

Denn, dass offenbar ein Obligationen-Revival im Gange ist, wurde uns auch als Kunden von Viac bewusst. So hat die Schweizer Vorsorgepionierin seit diesem Jahr ihr Anlageuniversum um Obligationen-ETFs ergänzt, das erste Mal seit ihrer Gründung im Jahr 2015! Wer zuvor sein Vorsorgegeld bzw. Teile davon risikoarm anlegen wollte, konnte dies nur über die Assetklasse «Bargeld» tun. (Wenn du als Neukunde von Viac von einem kleinen Bonus profitieren möchtest, schick’ uns einfach eine Nachricht an mail@schweizerfinanzblog.ch.)

Verständlich, denn weshalb soll ich bei höherem Risiko und schlechterer Performance Obligationen dem Bargeld vorziehen?

In welchen Markphasen sind Obligationen interessant?

Grundsätzlich lohnen sich Obligationen, wenn nach dem Kauf überraschend fallende Zinsen folgen. (Wenn wie heute bereits mit fallenden Kursen gerechnet wird, dann ist diese Prognose bereits im Couponzins eingepreist.) Denn anders als beim Sparkonto, dessen Zinssatz laufend an die Markgegebenheiten angepasst wird, punktet die Obligation mit einer Festverzinsung, welche bei rückläufigen Zinsphasen über dem Marktzins liegt.

Zinssätze Kassenobligationen

| Laufzeit | ZKB* | PostFinance** | BPS (Suisse)*** |

|---|---|---|---|

| 2 Jahre | 1.05% | 1.05% | 1.375% |

| 3 Jahre | 1.05% | 1.00% | 1.375% |

| 4 Jahre | 1.05% | 1.00% | 1.375% |

| 5 Jahre | 1.05% | 1.00% | 1.375% |

| 6 Jahre | 1.05% | 1.00% | 1.375% |

| 7 Jahre | 1.10% | 1.05% | 1.375% |

| 8 Jahre | 1.10% | 1.05% | 1.375% |

| 9 Jahre | 1.15% | 1.10% | 1.375% |

| 10 Jahre | 1.15% | 1.15% | 1.375% |

Dass die Zinssätze in der Tabelle oben auch über längere Laufzeiten praktisch unverändert bleiben, deutet darauf hin, dass mit nicht mehr steigenden Zinsen gerechnet wird.

Weiter fällt auf, dass die angebotenen Zinssätze sehr tief bzw. vergleichbar mit denjenigen von Sparkonten sind. Bei BPS ist der Zins zwar höher, doch auch das Ausfallrisiko aufgrund des deutlich schlechteren Bonitätsrating.

Klar, würde man heute eine Kassenobligation von 1% abschliessen, so wäre dieser Zinssatz über die gesamte Laufzeit garantiert, während beim Sparkonto der Zinssatz laufend dem Marktzins angepasst wird, d.h. im Extremfall auch wieder auf null absacken könnte.

Fazit zu den Kassenobligationen

Kassenobligationen von Emittenten mit hohem Bonitätsrating erfüllen zweifellos die Anforderung an eine risikoarme Anlage. Doch die geringe Verzinsung kombiniert mit eingeschränkter Liquidität, erforderlicher Depoteröffnung und Mindestbeträgen lassen uns nach besseren Alternativen Ausschau halten.

Sind Obligationen-ETFs die bessere Wahl?

Die Vorteile von Obligationen-ETFs liegen auf der Hand: Kein Klumpenrisiko bei der Kreditwürdigkeit des Emittenten und in der Regel bessere Liquidität. Aber wir sehen auch einen Nachteil: Keine Renditeplanbarkeit, d.h. Obligationen-ETFs sind wie Aktien-ETFs bezüglich der Performance eine Blackbox.

Ein Erklärungsversuch: Wenn du beispielsweise von der Zürcher Kantonalbank mit höchstem Bonitätsrating eine Kassenobligation im Wert von 10’000 Franken mit einer Laufzeit von 5 Jahren zeichnest, so erhältst du aktuell einen Zins von 1.05% (vgl. auch Tabelle oben). Das heisst, per Laufzeitende kannst du den Wert deines Investments präzise ermitteln, nämlich 10’525 Franken bzw. investierter Betrag von 10’000 CHF plus fünf Zinscoupons à 105 CHF. Bei Obligationen-ETFs hingegen hängt die erwartete Rendite entscheidend von der Entwicklung des Marktzinses ab.

Eine (risikoaverse) Anlegerin, die keine Kursschwankungen eingehen möchte, würde wohl lieber auf einzelne Kassenobligationen setzen und diese bis zum Ende der Laufzeit halten.

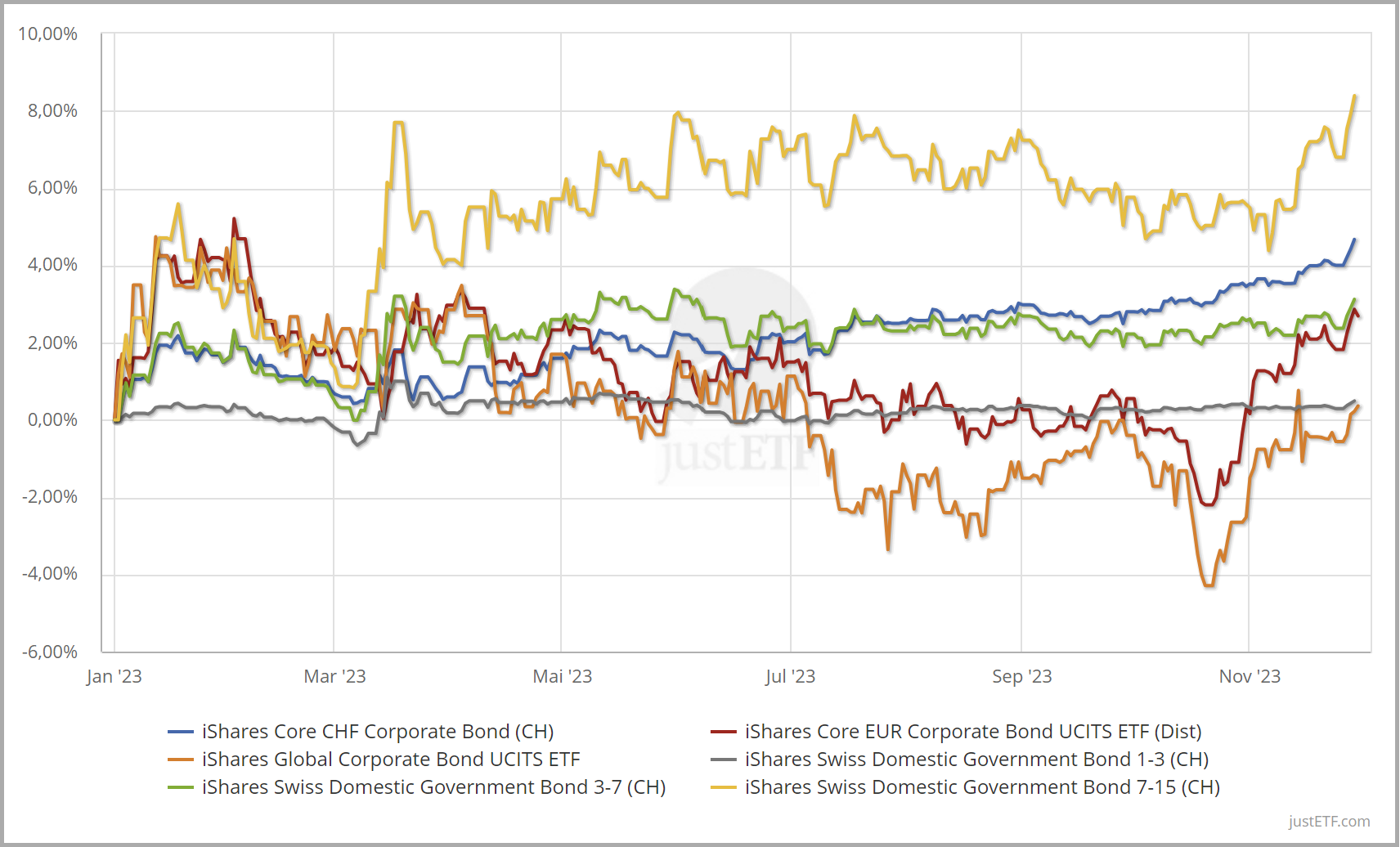

Im Gegensatz zu Kassenobligationen können Obligationen-ETFs zudem recht volatil sein. Als Faustregel gilt, dass langlaufende Obligationen sowie Obligationen in Fremdwährungen aufgrund des Währungsrisikos stärker schwanken als kurzlaufende bzw. inländische Wertpapiere.

Gehen wir etwas weiter zurück und vergleichen die Jahresperformance der letzten fünf Jahre, so zeigen sich ebenfalls beträchtliche Unterschiede. Am stärksten schwanken diejenigen ETFs, welche einem Währungsrisiko ausgesetzt sind (vgl. letzte beiden Positionen) und solche mit langen Restlaufzeiten (vgl. letzte Spalte).

Obligationen-ETFs im Rendite-Check

| ETF-Produkttitel (Beschreibung) | ISIN | 2019 | 2020 | 2021 | 2022 | 2023* | AR** | MD*** |

|---|---|---|---|---|---|---|---|---|

| iShares Swiss Domestic Government Bond 1-3 (CH-Staatsanleihen mit Restlaufzeit 1-3 J.) | CH0102530786 | -1.18% | -0.85% | -1.13% | -2.78% | 0.49% | 1.96% | 1.66 |

| iShares Swiss Domestic Government Bond 3-7 (CH-Staatsanleihen mit Restlaufzeit 3-5 J.) | CH0016999846 | -0.54% | -0.45% | -2.05% | -7.69% | 3.12% | 1.91% | 4.83 |

| iShares Swiss Domestic Government Bond 7-15 (CH-Staatsanleihen mit Restlaufzeit 7-15 J.) | CH0016999861 | 2.60% | 0.57% | -3.35% | -14.19% | 8.39% | 1.16% | 10 |

| iShares Core CHF Corporate Bond (CH-Unternehmensanleihen) | CH0226976816 | 2.68% | 0.29% | -0.48% | -9.00% | 4.67% | 0.67% | 4.31 |

| iShares Core EUR Corporate Bond UCITS (Unternehmensanleihen Eurozone) | IE00B3F81R35 | 2.41% | 2.06% | -5.33% | -18.16% | 2.69% | 2.66% | 4.42 |

| iShares Global Corporate Bond UCITS USD (Unternehmensanleihen global) | IE00B7J7TB45 | 9.34% | 0.24% | 0.12% | -15.62% | 0.36% | 3.48% | 5.7 |

Wie die Tabelle oben eindrücklich zeigt, können Licht und Schatten zeitlich nahe beieinander liegen. Während 2023 ein erfreuliches Jahr für Obligationen-ETFs werden dürfte, war das Jahr zuvor mit Werteinbussen von bis zu 18% miserabel.

Fazit zu den Obligationen-ETFs

Für die risikoarme Anlage eignen sich weder langlaufende (Zinsänderungsrisiko) noch ausländische Obligationen-ETFs (Währungsrisiko). Unseres Erachtens kommen deshalb nur kurzlaufende Obligationen-ETFs in Heimwährung in Frage. Denn sie sind vergleichsweise wertstabil. Doch ihre Performance ist enttäuschend, weshalb wir die Suche nach attraktiveren Sparanlagen im nächsten Kapitel fortsetzen werden.

– P a r t n e r a n g e b o t –

Der Pionier-Broker Swissquote (vgl. auch unseren Review) bietet für Schweizer Investorinnen und Investoren die grösste Auswahl an Wertschriften an, u.a. ein riesiges Angebot an ETFs. Viele davon erhältst du zum Vorzugspreis von pauschal 9 CHF. Mit unserem Aktionscode «MKT_SFB» kannst du dir jetzt 200 Franken Trading Credits sichern. Mit einem Klick auf die Anzeige unten geht’s direkt zur Kontoeröffnung.

Welche alternativen Sparmöglichkeiten zu Obligationen gibt es?

Die bisher untersuchten Wertpapiere, seien es Kassenobligationen von einzelnen Banken oder breit diversifizierte Obligationen-ETFs, überzeugen uns allesamt nicht. Dieses betrübliche Zwischenfazit motiviert uns nach alternativen Sparmöglichkeiten Ausschau zu halten.

Nach wie vor soll aber gelten: Spareinlagen sollen den risikoarmen Teil deines Vermögens bzw. deiner Asset Allocation abdecken. Dazu gehört der Notgroschen für ungeplante Ereignisse genauso dazu wie klar terminierte Sparziele wie beispielsweise die Weltreise zum runden Geburtstag.

Spareinlagen charakterisieren sich durch hohe Sicherheit. Die beiden wichtigsten Ziele bei Spareinlagen sehen wir beim Kapitalschutz und beim Vermögenserhalt.

Der Kapitalschutz wird durch erstklassige Sicherheiten gewährleistet. Das heisst, beim Bankkonto ist dies primär die Einlagensicherung von 100’000 CHF, während bei Obligationen ein hohes Bonitätsrating des Emittenten im Vordergrund steht.

Beim Vermögenserhalt wiederum soll die Spareinlage vor der Inflation geschützt werden. Das heisst, idealerweise soll mit den Spareinlagen auch langfristig die Kaufkraft erhalten bleiben.

Bei der gegenwärtigen Inflationsrate von 1.4% (Stand November 2023) und aktuellen Sparzinsen von rund 1% wird dieses Ziel nicht ganz erreicht bzw. das Sparvermögen nimmt jährlich real ein klein wenig ab.

Schauen wir uns also zwei Sparvarianten etwas genauer an, welche als potenzielle Alternativen zu den Obligationen in Frage kommen:

Spar-Alternative «Festgeld»

Anders als beim Wertpapier «Obligation» handelt es sich beim Festgeld um eine Kontolösung. Deshalb unterliegt es auch der Einlagensicherung im Wert von 100’000 CHF. Beim Festgeld bekommst du wie bei der Obligation einen festen Zins während einer bestimmten Laufzeit.

Die aktuelle Verzinsung liegt bei bescheidenen rund 1%. Die Laufzeit variiert in der Regel zwischen einem Monat und einem Jahr. Während dieser Zeit ist dein Geld gebunden, d.h. du kannst darüber nicht verfügen.

Festgeld hat allerdings einen anderen, noch grösseren Haken: hohe Eintrittshürden. Selbst bei der volksnahen Migros Bank beträgt die Mindesteinlage stolze 100’000 CHF.

Hohe Eintrittshürden und keine vorzeitigen Rückzugsmöglichkeiten sind zwei schlagende Argumente, weshalb für uns Festgeld keine valable Alternative zu Obligationen ist.

Spar-Alternative «Sparkonto»

Verbleibt also noch das gute, alte Sparkonto. Es unterliegt wie das Festgeld der Einlagensicherung im Wert von 100’000 CHF. Neben dem Sicherheitsaspekt zeichnet sich das Sparkonto durch hohe Liquidität aus. Das heisst, je nach Bank gibt es wenig bis keine Einschränkungen, über das angesparte Geld zu verfügen.

Anders als bei Festgeld und Obligation ist auf dem Sparkonto der Zins variabel bzw. er passt sich laufend an die Marktgegebenheiten an. Gegenüber der Obligation ist dies bei steigenden Kursen ein Vorteil, bei sinkenden ein Nachteil.

Zudem werden beim Sparkonto grundsätzlich keine Mindestbeträge verlangt.

Aus diesen Gründen sehen wir im Sparkonto eine interessante Alternative zur Obligation.

Eine bezüglich der Flexibilität und der Liquidität besonders attraktive Sparlösung bietet gemäss unseren Erfahrungen die Schweizer Smartphone-Bank Yuh an (vgl. auch unseren Review «Yuh Erfahrungen: Was der neue Star am Schweizer Neobanken-Himmel draufhat»).

Da erhältst du aktuell generell 1% Zins auf deinem CHF-Barguthaben, und zwar ganz ohne Rückzugs- und Betragslimit. Einzigartig: Bei der Verzinsung spielt es keine Rolle, ob du dein Bargeld im Bereich «Zahlen» oder «Sparen» in der App verwahrst. Einfacher geht’s nimmer! Falls auch du mit Yuh sparen möchtest, profitierst du mit unserem Aktionscode «YUHSFB» von einen Trading-Bonus von 50 CHF.

Schlussfazit zu «Obligationen einfach erklärt»

Ehrlich gesagt haben wir uns das Schlussfazit anders vorgestellt. Wir haben vor unserer Analyse nämlich erwartet, dass wir für die Anlageklasse «Obligationen» eine klare Empfehlung aussprechen könnten.

Doch das Gesamtpaket bestehend aus unberechenbarem Zinsänderungsrisiko, geringer Verzinsung und eingeschränkter Liquidität hat uns weder bei einzelnen Kassenobligationen noch bei den breit diversifizierten Obligationen-ETFs überzeugt.

So sind wir zum Schluss gekommen, dass Sparen mit dem Sparkonto insgesamt attraktiver ist. Dies gilt besonders bei innovativen Anbietern wie Yuh mit vergleichsweise hoher Verzinsung bei grösstmöglicher Liquidität und Flexibilität.

Jederzeitige Verfügbarkeit deiner Barmittel ist insbesondere beim Sparziel «Notgroschen» entscheidend, denn dieses kann ja naturgemäss nicht terminiert werden. Und da hat das gute, alte Sparkonto klar die Nase vorn!

Das könnte dich auch interessieren

Disclaimer

Haftungsausschluss: Investieren birgt Verlustrisiken. Du musst selbst entscheiden, ob du diese Risiken tragen möchtest oder nicht.

Irrtum vorbehalten: Wir haben diesen Artikel «Obligationen einfach erklärt» nach bestem Wissen und Gewissen geschrieben. Unser Ziel ist es, dir als Privatanleger:in möglichst objektive und aussagekräftige Informationen rund ums Thema Finanzen zu liefern. Sollten uns dennoch Fehler unterlaufen sein, sind wichtige Aspekte vergessen gegangen und/oder nicht mehr aktuell, so sind wir dir für entsprechende Hinweise dankbar.

3 Kommentare

Toller Artikel, ihr mögt ja den Vanguard FTSE All World ETF, dieser ETF hier ist quasi der Obligationen ETF davon:

iShares Core Global Aggregate Bond UCITS ETF

IE00BD1JRY91, TER 0.10% und es gibt ihn gehedget in CHF

Ein Hedge ist keine 100% Absicherung, aber die Volatilität nimmt ab langzeitlich betrachtet.

Mein Depot:

80% VWRL, 10% SLICHA, 10% AGGS

Man sollte nicht vergessen, dass Obligationen via 2. Säule (BVG) stark abgedeckt sind. Man vergisst oft, dass das persönliche Geld sowieso stark in Obligationen angelegt ist und gerne vernachlässigt werden kann. Es spricht nichts dagegen Privat eine hohe Aktienquote zu fahren. Kurzfristige Geldreserven gehören in kurzlaufende Obligationen <3-6Monate (Geldmarkt) und sind keinem Währungsrisiko auszusetzen.

Grüsse, Alex

Danke für den Beitrag. Sehr informativ und einfach zu verstehen!

Super Beitrag, der mit dem Mythos von Obligationen aufräumt. Natürlich ist eine Schweizer Staatsobligation sicher, aber eben auch mies verzinst. Für mich wichtig, ist die limitierte Einlagensicherung. Da müsste ich schon bei mehreren Banken ein Sparkonto eröffnen.